日銀の利上げは「真面目な中間層」への“ご褒美”に変化

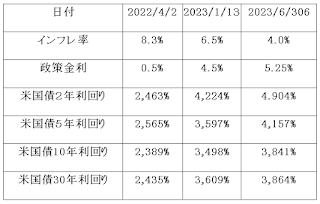

(官邸との「共鳴」で動き出した利上げの機運) 植田総裁と高市総理の11月18日の会談を契機に、日銀高官から利上げを示唆する発言が相次ぎ始めた。この一連の動きは、政府側が金融政策の正常化へ向けて一定程度の容認姿勢を示したことの表れと推測される。 「景気認識『日銀と食い違いない』 植田総裁の早期利上げ示唆で―片山財務相」 https://www.jiji.com/jc/article?k=20251202 00457&g=eco (植田総裁が懸念する「欧米の轍を踏まない」政策) 「日銀・植田総裁『調整が遅れると混乱引き起こす』利上げが後手に回らないよう対応する考え示す」 https://news.yahoo.co.jp/articles/3a555561615e8065dcba30c1ad371a41762b06bf ここで注目すべきは、植田総裁は「現在の金融市場はまだ緩和的な状況にあり、アクセルを踏んだ状態だが、その踏み方を調整している」と述べ、「緩和度合いの調整が遅れれば欧米のように高インフレに陥り、政策金利を4〜5%に引き上げざるを得なくなる」と警鐘を鳴らしたことだ。 この発言は、前回までのデフレ懸念を一掃し、これまでの日銀会合が政治的な動向を強く意識して運営されてきたことを示唆する。責任を最小限に抑えつつ、政策を前に進める――まさに秀才としての面目躍如と言えるだろう。 (物価高に苦しむ庶民と「新たな格差」への政府のジレンマ) 高市総理は従来、金融緩和派であり、利上げには強硬に反対してきた。しかし、今回容認した背景には深刻な物価高の収束を図る狙いがある。物価高は政権支持率に直結するからだ。 ただし、現在の日本経済は20年前のデフレ期とは構造が大きく異なる。株高・不動産高騰で富裕層の資産は厚みを増し、インバウンド需要は海外との物価差を利用した値上げを容易にした。その結果、庶民が物価高のしわ寄せを一方的に受けている構図は欧米と共通している。 とはいえ、安易な金利引き上げは、競争力のない中小企業や多額の住宅ローンを抱える層に影響する。政府の本音としては、金利をあと2回程度引き上げ程度で押さえたいというところであろう。しかし、歴史が教えるのは、インフレ経済へ一旦転換すれば、そう簡単にその勢いを止めることはできないという厳然たる経験則だ。 (FRB議長交代という...