逆イールドカーブと今後の景気動向

初版 20220402(旧タイトル 逆イールドカーブが示唆する高インフレとの向き合い方)

改版 2023/01/13、2023/04/29 2023/07/01

1.はじめに

米国債市場では、短期債と長期債の利回りが逆転する逆イールドカ―ブ現象が続いている。 今回はこの現象について考えてみる。

2.逆イールドカ―ブ現象の意味すること

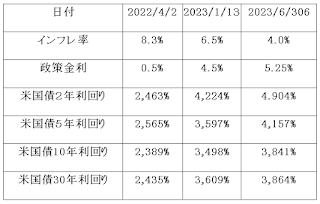

逆イールドカ―ブ現象の意味すること。それは、貨幣の過剰供給の最中、コロナ禍以降のロジスティック断絶下のなかでのロシア制裁によるエネルギー価格高騰が発端で、短期的なインフレが発生したというのが大方の見方である。しかし、製造技術が高度化した昨今では「供給>需要」が起こりやすく、余程の事がない限り、高インフレになりくい環境下にある。これが長期金利の上昇を抑える要因となり、結果としてFRBがFFレートを引き上げても長期金利が追い付くことができない逆イールドカーブを導いている。

3.逆イールドカーブとリセッション

FRBは、インフレを悪性にさせないために景気を冷やす事を覚悟しながら金融引き締めに挑んでいる。とはいっても、高インフレ下の不景気(スタグフレーション)を起こさないように気を配りながらだが。

FRB幹部は、当初インフレを甘く見ていて市場がインフレを危惧し長期金利が上昇し始めた。(2021年)➾今度は、FRBはこのインフレを放置すると70年代の再来になると判断し急激な政策金利の引上げを実施したが、市場がインフレはそれほど深刻でないと判断し逆イールドカーブを形成するようになった。(2022年)。市場は70年代の再来はないと強気に見込んでいるが、インフレは市場が想定するほど下がっておらずインフレ率2%はまだまだ遠い。その一方、インフレ率は徐々に下がっており、FRBが危惧するほどの悪性インフレではないという雰囲気も散見される。FRBは、政策金利が5%を超えてからその効果を見極める姿勢をとっている。経済はしかし、複合的な要因でなりたっているので、インフレがこの先どのような展開を迎えるかは誰にもわからない。ただし、インフレ率に2%の定着は相当先になるのだけは間違いない。

4.2024年の大統領選挙

相場への影響を推測する場合、イールドカーブ動向以前に、やはりz業業績の動向がカギになる。その中でも「GAFAM+テスラ」クラスの横綱銘柄が、堅調な決算を維持できれば相場への影響は限られたものになる。仮に成長性をアピールできなくなると、相場は大きく荒れる可能性が高い。

来年が米国の大統領選挙の年。インフレ対策に伴うFRBの高金利政策の対し、選挙目的に景気対策としての金利引下げや金融緩和を求めることは想像に難くない。候補者はまだわからないが、仮にバイデンとトランプとした双方がどういう発言をするのかは注視する必要がある。

5.債券投資

一方、逆イールドカーブのおかげで、米国長期金利の上限が見えてきた。つまるところ3~4%、どんなに頑張っても5%といったところ。 私は投資家なので、米国債10年物の利回りが3%を超えたら米国債の購入を検討する。(それは円レート次第という前提だが) ことを想定していたが(4/29追記。植田日銀総裁の金融緩和政策の維持)、市場調整による円安の解除はされる見込みがないことから、当面の間、米国債の購入を躊躇せざる得ない状況が続くことになる。

当ウェブサイトの情報は、個人的な私見を述べたものにすぎません。このため、当ウェブサイトに掲載された情報によりなされた判断及び一切の行為は、閲覧者の自己責任においてなされるものとします。いかなるトラブル・損失・損害に対しても、一切責任は負いません。

コメント

コメントを投稿